資金調達

当事務所の資金調達支援

・最適な資金調達を実現し、貴社が積極的に事業投資できる環境を作ります。

・資金繰りで困らない財務環境を作ります

資金調達のポイント①

自社の債務者区分(財務格付け)を把握する

金融機関は貴社の決算数値を元に債務者区分を決定します。その債務者区分によって融資の方針が決まります。

債務者区分が「正常先」であれば資金調達が可能となります。つまり、「正常先」に認定される財務状況を維持することが最重要となります。

債務者区分と資金調達の方針イメージ

| 債務者区分 | クラス | 資金調達の方針 |

| 正常先 | 1 | ・無担保無保証の検討 ・運転資金は当座貸越を利用 |

| 2 | ||

| 3 | ||

| 4 | ・プロパー融資を検討 ・当座貸越の利用を検討 | |

| 5 | ・プロパー融資獲得に向けた財務の磨き上げをおこないます。 | |

| 6 | ・保証協会中心でも止む無し。さらなるランクアップを目指します。 | |

| 要注意先 | 7 | ・保証協会が優先される。 ・正常先へのランクアップが必達 ・早期改善計画の活用 |

| 要管理先 | 8 | 再生困難 |

| 破綻懸念先 | 9 | 法的整理検討先 |

| 実質破綻先 | 10 | 法的整理対象先 |

クラスに応じた最適な資金調達環境をサポートします!

正常先を維持するための予実管理とさらに格付けランクをアップするための事業計画作成を支援します!

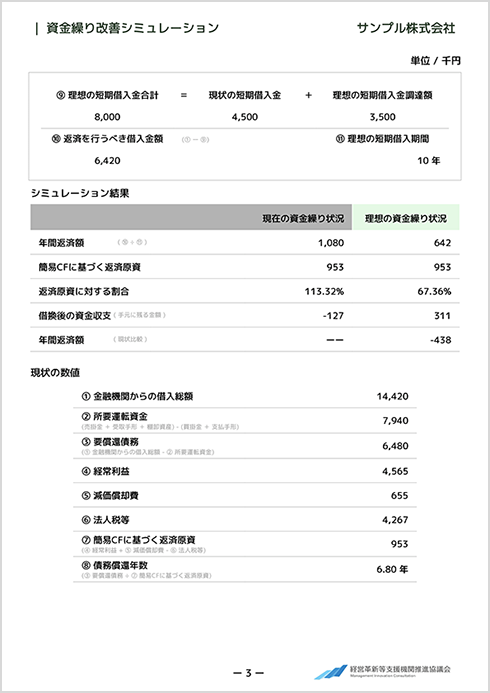

企業財務診断を活用した財務分析

貴社の財務診断をおこない、財務状況に応じた資金調達の最適化をおこないます。

債務者区分を決める形式基準を基に財務格付けを算出

所要運転資金の借り入れが適正であるかを分析

適正な返済額を分析

資金繰りを改善する借換シミュレーション

財務格付け分析

資金調達分析

資金繰り改善借換

シミュレーション

重点支援メニュー

資金調達のポイント②

金融機関から評価を受ける事業計画書を作成する

金融機関は融資判断を行う際には決算書の提出が必須となりさらに5か年の事業計画の提出も求められます。

金融機関が必要とする事業計画書とは

特に下記財務指標を重視しています。

・自己資本比率

・債務償還年数

この指標は債務者区分に大きく影響する指標となり、金融機関としても事業計画書で必ず確認する項目になります。

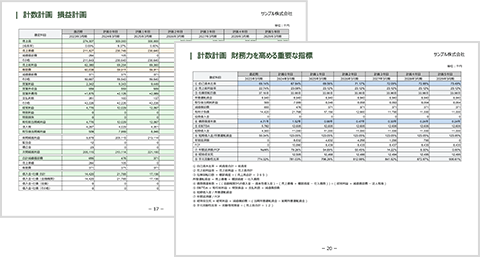

事業計画書・財務診断報告書

資金調達に必要な事業計画書の作成からアドバイスまでおこないます。

事業計画書

・5か年損益計算書、貸借対照表、キャッシュフロー

・資金調達方針を決めるために必要な各指標分析

・借入状況管理、返済計画 など

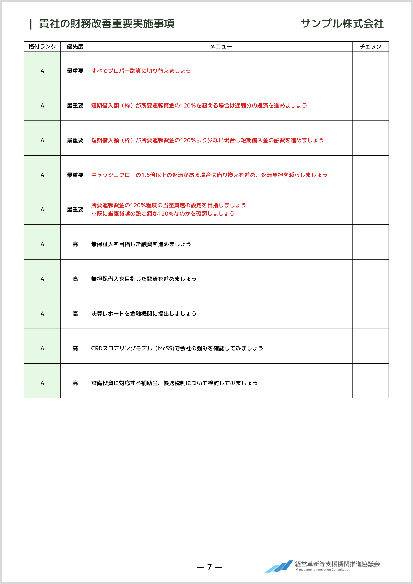

財務診断報告書

貴社の財務分析結果と改善策を報告書でご提供します。

支援内容

| 項目 | サポート内容 | ご料金 (税別) | 備考 |

| 企業財務診断報告書による財務分析 | 財務分析をおこない、貴社の 資金調達方針のアドバイスを おこないます。 | 50,000円 | スポットでご利用いただくことも 可能です。 |

※別途消費税がかかります。

財務コンサルティング(継続サポート)

| 項目 | サポート内容 | ご料金 (税別) |

| 企業財務診断報告書による財務分析 | 財務分析をおこない、貴社の資金調達方針の アドバイスをおこないます。 | 訪問回数:年に2回 月額30,000円 訪問回数:毎月 月額50,000円~ |

| 事業計画書作成 ※金融機関提出用の 事業計画作成もおこないます。 | 正常先へのランクアップを おこなうための事業計画を作成します。 正常先企業様はさらに格付けランクアップを 目指す事業計画作成をおこないます。 | |

| 予実管理 | 正常先維持(または正常先への復帰)する ための予実管理をおこないます。 | |

| 決算レポート作成 | 決算ごとに貴社の売上、利益変動要因分析、 金融機関への融資依頼などをまとめた レポートを作成します。 これにより金融機関と円滑な連携をはかります。 |